Cách tính thuế thu nhập cá nhân ở Việt Nam

Xin chào quý anh chị và các bạn, nhân một ngày đẹp trời sáng cuối tuần, em xin chia sẻ cách tính thuế thu nhập cá nhân ở Việt Nam để anh chị tham khảo.

Trên hành trình tự do tài chính, bất cứ cái gì liên quan đến tiền thì chúng ta cũng nên biết một chút để có thể tính toán các “fund” sao cho phù hợp. Trong số đó thì đối với các anh chị đi làm công ty, mà đặc biệt là các anh chị có mức lương tương đối cao, thì thuế thu nhập cá nhân cũng là một khoản tài chính rất đáng được lưu tâm.

Hiện nay, đa phần tất cả mọi người đi làm đều sẽ thực hiện việc đóng thuế thu nhập cá nhân (thuế TNCN), nhưng nhiều người vẫn chưa biết cách tính thuế thu nhập cá nhân sao cho đúng, khi nào nên đóng, khi nào được Nhà nước hoàn thuế, …

Bài viết này sẽ tóm tắt một cách ngắn gọn nhất về cách tính thuế TNCN để các bạn dễ hình dung nhé. Lưu ý là bài viết này chỉ đưa ra công thức tính thuế thu nhập cá nhân chứ không đi sâu vào giải thích ý nghĩa của các loại thuế, các bạn có thể tự tìm hiểu thêm nhé.

1. Khái niệm về thuế thu nhập cá nhân

Theo quy định tại Điều 2 Luật thuế thu nhập cá nhân 2007, sửa đổi bổ sung 2012, đối tượng nộp thuế TNCN bao gồm:

1/ Cá nhân cư trú có thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam, đáp ứng các điều kiện sau:

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

- Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

2. Cách tính thuế thu nhập cá nhân

Luật thuế TNCN hiện hành đã liệt kê hầu hết các loại thu nhập có thể phát sinh và áp dụng thống nhất điều chỉnh các loại thu nhập của cá nhân trong Điều 3 Luật thuế TNCN, bao gồm:

- Thu nhập từ kinh doanh thuộc diện chịu thuế TNCN.

- Thu nhập từ tiền lương, tiền công.

- Thu nhập từ đầu tư vốn (lợi tức cho vay, lợi tức cổ phần).

- Thu nhập từ chuyển nhượng vốn.

- Thu nhập chuyển nhượng bất động sản.

- Thu nhập từ trúng thưởng thuộc diện chịu thuế TNCN.

- Thu nhập từ nhượng quyền thương mại.

- Thu nhập từ nhận thừa kế, quà tặng.

THU NHẬP CHỊU THUẾ = LƯƠNG TRÊN HỢP ĐỒNG

Kế tiếp sẽ là thu nhập tính thuế (TNTT). Thu nhập tính thuế là khoản thu nhập của thu nhập chịu thuế trừ đi các khoản giảm trừ. Công thức tính TNTT như sau:

THU NHẬP TÍNH THUẾ = THU NHẬP CHỊU THUẾ – BẢO HIỂM – GIẢM TRỪ GIA CẢNH

(*) Bảo hiểm là tất cả các loại bảo hiểm, bao gồm Bảo Hiểm Xã Hội, Bảo Hiểm Thất Nghiệp, Bảo Hiểm Y Tế. Bảo hiểm này sẽ bằng 10,5% TNCT

(*) Giảm trừ gia cảnh là các hình thức giảm trừ được quy định theo luật, phổ biến nhất là hai hình thức, đó là giảm trừ cá nhân (11.000.000đ / tháng) và giảm trừ cho người phụ thuộc nếu có đăng kí (4.400.000đ / người / tháng)

Thông thường thì các bạn trẻ đi làm sẽ gặp trường hợp giảm trừ cá nhân nhiều hơn là giảm trừ cho người phụ thuộc, nên công thức tính TNTT thường sẽ là

THU NHẬP TÍNH THUẾ = THU NHẬP CHỊU THUẾ – (10,5% × THU NHẬP CHỊU THUẾ) – 11 TRIỆU

(*) Lưu ý: như vậy thì ở chỗ này, do đây là phép trừ nên thu nhập tính thuế sẽ xảy ra ba trường hợp sau đây: số âm, bằng 0 hoặc là số dương. Các bạn lưu ý chỗ này nhé, phần sau sẽ giải thích thêm.

Lúc này, thuế thu nhập cá nhân sẽ được tính như sau:

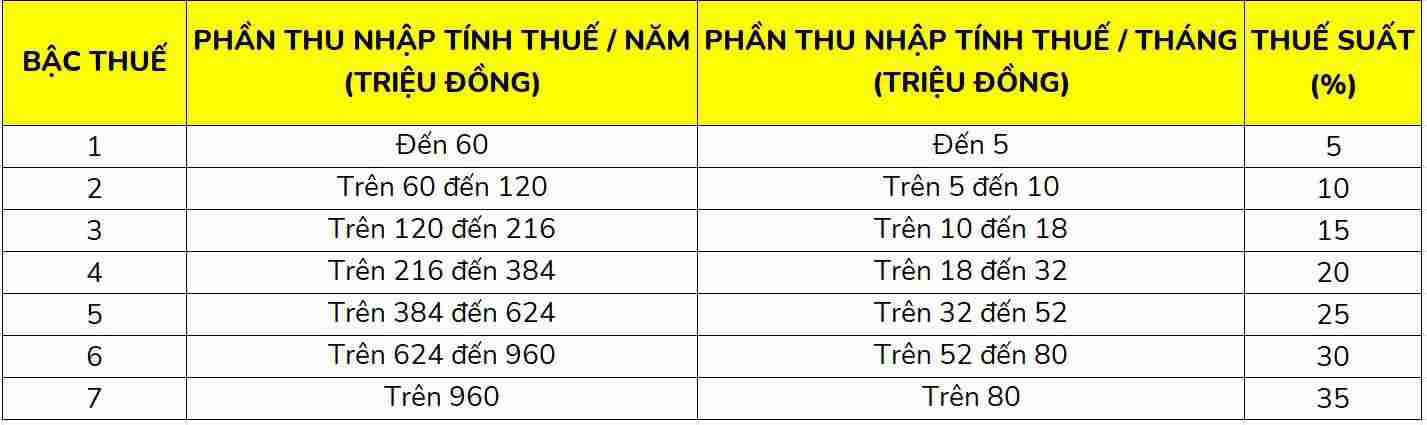

THUẾ THU NHẬP CÁ NHÂN = THU NHẬP TÍNH THUẾ × THUẾ SUẤT LŨY TIẾN

(*) Thuế suất lũy tiến sẽ được áp dụng theo bảng thuế suất lũy tiến được quy định bởi Nhà nước. Ví dụ lương tháng của bạn trong khoảng từ 5 đến 10 triệu thì thuế suất lũy tiến sẽ bằng 10%

- Thuế TNCN ≤ 0 bạn sẽ được miễn thuế.

- Thuế TNCN > 0 bạn sẽ phải đóng thuế TNCN.

- Thuế TNCN quyết toán theo năm > Tổng thuế TNCN của 4 quý => bạn đã đóng thiếu, bạn phải đóng bổ sung.

- Thuế TNCN quyết toán theo năm = Tổng thuế TNCN của 4 quý => bạn đã đóng đủ.

- Thuế TNCN quyết toán theo năm < Tổng thuế TNCN của 4 quý => bạn đã đóng dư, Nhà nước sẽ hoàn thuế cho bạn, bạn liên hệ cơ quan thuế nơi mà công ty đã đóng thuế cho bạn để được hoàn lại phần dư này.

p/s: Giải thích thêm một chút ở chỗ quyết toán tổng trên từng tháng và quyết toán theo quý, chỗ này có gì khác biệt?

Thường thì khi đi làm, sẽ có 2 nhóm nhân viên sau đây:

Nhóm 1: Lãnh lương cố định hàng tháng

Nhóm 2: Lãnh lương theo hiệu suất làm việc

Đặc thù công việc nên lương tháng của các bạn sẽ không hề giống nhau. Chẳng hạn như các bạn làm sales, tháng nào bán được thì lương kèm thưởng (gọi chung là thu nhập) sẽ rất cao, ví dụ như vượt mức 20 triệu chẳng hạn. Dẫn đến con số thu nhập tính thuế sẽ là một con số dương, và tất nhiên là con số thuế thu nhập cá nhân cũng sẽ là một con số dương.

Nhưng gặp tháng nào bán ế, chỉ được nhận mỗi lương cứng thôi, không có thưởng gì hết, và lương cứng ví dụ chỉ ở mức 10 triệu thôi, thì kết quả là thu nhập tính thuế sẽ là một con số âm, và dẫn đến thuế thu nhập cá nhân cũng sẽ là một con số âm.

Quyết toán theo quý là xong quý nào sẽ chốt quý đó. Với trường hợp của nhóm 1 thì do mức lương không thay đổi nên khi quyết toán xong quý 1, bạn có thể “dự đoán” được chính xác mức thuế của các quý sau và có thể “dự đoán” được luôn mức thuế của cả năm. Vì thu nhập đâu có thay đổi đâu mà, trừ trường hợp có quyết định thay đổi về lương thì mới phải tính lại thôi. Mà kể cả khi có quyết định thay đổi về lương thì cách tính thuế và mức thuế bạn phải đóng cũng như thế, vẫn sẽ không thay đổi.

Còn trường hợp của nhóm 2 thì sao? Bạn không thể biết được chính xác diễn biến về tính hình thu nhập của bạn trong các tháng tiếp theo trong năm, cho nên mới phải quyết toán theo từng tháng, từng quý và cả năm.

À thì về mặt quản trị, bạn có thể quản lí được hiệu suất, doanh số, … các yếu tố ảnh hưởng đến thu nhập của bạn và có thể “dự đoán” được chính xác diễn biến thu nhập của các bạn, nhưng đối với cơ quan nhà nước thì không có chuyện “dự đoán” nên vẫn phải tính bằng công thức nhé :)))

Nguồn: sưu tầm.